最近、「新型コロナウイルス感染症の影響で事業収入が減少している中小企業者(法人)・小規模事業者(個人)に対する固定資産税の減免措置」の情報のメールが飛び交っています。

申告書の提出期限が差し迫っていることもあり、固定資産税の減免措置を記事にしてまとめましたので是非ともご確認ください。適用要件を満たす場合は、是非2月1日(月)までに各市町村に申請書を提出して減免措置の適用を受けてくださいね。

固定資産税の減免措置の概要

適用要件

中小企業者(資本金1億円以下の法人等)又は小規模事業者(従業員1,000人以下の個人)に該当し、かつ、令和2年2月~10月の任意連続する3ヶ月間の事業収入の合計額の昨年同期と比較して一定割合(※)減少している場合で、申告書(参照「申告方法について」)を2月1日(月)まで提出したときは、固定資産税の減免措置の適用を受けることができる。

※一定割合の減少率と減免率

○50%以上の減少率・・・全額減免

○30%以上50%未満の減少率・・・2分の1減免

□適用除外

下記のいずれかに該当すれば、適用なし。

①事業収入減がコロナの影響でない。

②性風俗関連営業に該当。

③大企業等に該当。

□対象資産

①事業用家屋の事業の用に供している部分のみ ※土地は対象外

②事業の用に供する償却資産

□適用期間

令和3年度に限定

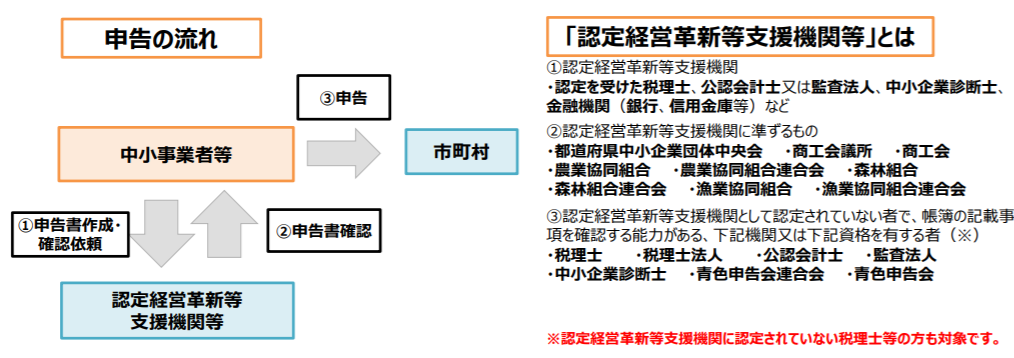

申告方法について

認定経営革新等支援機関等の確認を受けた下記の書類を提出期限(2/1(月))までに提出

①新型コロナウイルス感染症等に係る中小事業者等の事業用家屋及び償却資産に対する固定資産税及び都市計画税の課税標準の特例に関する申告書(別記様式1)及び注特例対象資産一覧(別記様式2)

②収入減を証する書類(会計帳簿や青色申告決算書の写し等)

③申告対象に家屋が含まれる場合、家屋の事業専用割合がわかる資料(青色申告決算書、収支内訳書等)

④収入減に不動産賃料の「猶予」が含まれる場合、猶予の金額や期間等を確認できる書類

(出典元:経済産業省「固定資産税の確認業務マニュアル」)

チャート図を見る限り、①~③(不動産賃料の猶予が含まれる場合には①~④)の書類を税理士と一緒に作成し、その税理士に認定支援機関の確認を受けて市町村に提出するのが一番手っ取り早いですね。

その他注意事項

任意連続する3ヶ月間の事業収入の合計額の昨年同期と比較

(例)

○ 2019年3~5月と2020年3~5月を比較

× 2019年3月と2020年3月を比較

× 2019年3月・5月と2020年3・5月を比較

× 2019年3-5月と2020年4-6月を比較

× 2018年3-5月と2020年3-5月を比較

事業収入に該当するもの/含めないもの

事業収入とは、収益事業により生み出される定常的な収入(売上高)で、費用を引いたものではない。

※事業収入の判断については確定申告時の所得区分によらず、収益事業により生み出される定常的な収入かどうかで判断を行う。例えば、個人の副業等で不動産貸付を行っている場合で、不動産所得や雑所得に計上している場合でも、対象となりうる。

×含めないもの

・給与所得(個人のみ)

・給付金・補助金収入、一時的な事業外収益(固定資産売却益)等の臨時的な収入は含まれない。

判定する単位

事業や店舗ごとではなく、企業単位で事業や店舗を合算した事業収入が減少している必要がある。

その他申告書の作成方法等の詳しい内容は下記リンク先に記載されていますので、ご一読お願い致します。

経済産業省「固定資産税の確認業務マニュアル」

https://www.chusho.meti.go.jp/zaimu/zeisei/2020/201130zeisei_manual.pdf

また、この申告書は令和3年2月1日までに申告する必要がありますが、「やむを得ない理由」があると市町村長が認める場合には、申告期限後の申告をもって本措置が適用されます。

「やむを得ない理由」の判断基準については今後詳細明らかになる予定ですので、その際は本記事に追記するように致します。

-編集後記-

フルート教室に向かうため滋賀県大津市の実家から京都の桂川イオンモールまでバイクでおでかけ。

天気が怪しすぎる。雨にあわなければいいが…。冬の雨は冷たいの嫌いです( ;∀;)

コメントを残す