先週受講した日税連の研修「税理士が知っておきたい民法改正の最新情報」(名古屋税理士会特別研修)を受講しました。そのなかで、「配偶者居住権」の話が興味深かったので今回記事にしてみました。税理士のメジャーな専門誌「税務通信」でも度々取り上げられているテーマですよね。税理士の相続税実務にもかなり関わる内容だと思いますので、ご参照ください。

配偶者居住権の意義

まずは、配偶者居住権を条文で確認です。一部加筆修正しました。

(配偶者居住権)

第1028条① 被相続人の配偶者(以下この章において単に「配偶者」という。)は、被相続人の財産に属した建物に相続開始の時に居住していた場合において、次の各号のいずれかに該当するときは、その居住していた建物(以下この節において「居住建物」という。)の全部について無償で使用及び収益をする権利(以下この章において「配偶者居住権」という。)を取得する。ただし、被相続人が相続開始の時に居住建物を配偶者以外の者と共有していた場合にあっては、この限りでない。

一 遺産の分割によって配偶者居住権を取得するものとされたとき。

二 配偶者居住権が遺贈の目的とされたとき。

ざっくりまとめると…

【配偶者居住権とは】

配偶者が被相続人の相続開始の時に居住していた建物の全部について無償で使用及び収益をする権利

【配偶者居住権が発生する条件】

条件①、②、③を満たすこと

(条件①)

配偶者は、被相続人の財産に属した建物に相続開始の時に居住していたこと

(条件②)

相続開始後の相続人間の遺産分割協議又は被相続人の遺言により、配偶者が配偶者居住権を取得することとなったこと

(条件③)

被相続人が相続開始の時に居住建物を配偶者以外の者と共有していないこと

例えば、相続開始の時に

その建物の持分を、被相続人とその父(母)、被相続人とその兄弟、被相続人とその子で共有しているときはNG(×)

その建物の持分を、被相続人とその配偶者で共有しているときはOK(〇)

被相続人が相続税の生前対策で贈与税の配偶者控除(婚姻期間20年以上に配偶者控に対し、時価2,000万円までの不動産の贈与は非課税)により配偶者に建物を贈与しても問題なし。

2 居住建物が配偶者の財産に属することとなった場合であっても、他の者がその共有持分を有するときは、配偶者居住権は、消滅しない。

3 第九百三条第四項の規定は、配偶者居住権の遺贈について準用する。(審判による配偶者居住権の取得)

第千二十九条 遺産の分割の請求を受けた家庭裁判所は、次に掲げる場合に限り、配偶者が配偶者居住権を取得する旨を定めることができる。

一 共同相続人間に配偶者が配偶者居住権を取得することについて合意が成立しているとき。二 配偶者が家庭裁判所に対して配偶者居住権の取得を希望する旨を申し出た場合において、居住建物の所有者の受ける不利益の程度を考慮してもなお配偶者の生活を維持するために特に必要があると認めるとき(前号に掲げる場合を除く。)。

相続人間の遺産分割協議や被相続人の遺言により、配偶者が配偶者居住権を取得しないこととなった場合、配偶者は建物から出ていく必要がある。

そうなると、配偶者は今後の生活を維持できなくなる可能性があるため、家庭裁判所に配偶者居住権の取得を希望する申し出ができる。

(配偶者居住権の存続期間)

第千三十条 配偶者居住権の存続期間は、配偶者の終身の間とする。ただし、遺産の分割の協議若しくは遺言に別段の定めがあるとき、又は家庭裁判所が遺産の分割の審判において別段の定めをしたときは、その定めるところによる。

配偶者居住権の存続期間は終身(配偶者が亡くなるまで)

配偶者居住権の設定が必要となる場合

前節では条文を確認しました。

それでは、どんなケースのときに「配偶者居住権」が論点になるのか見てまいりましょう。

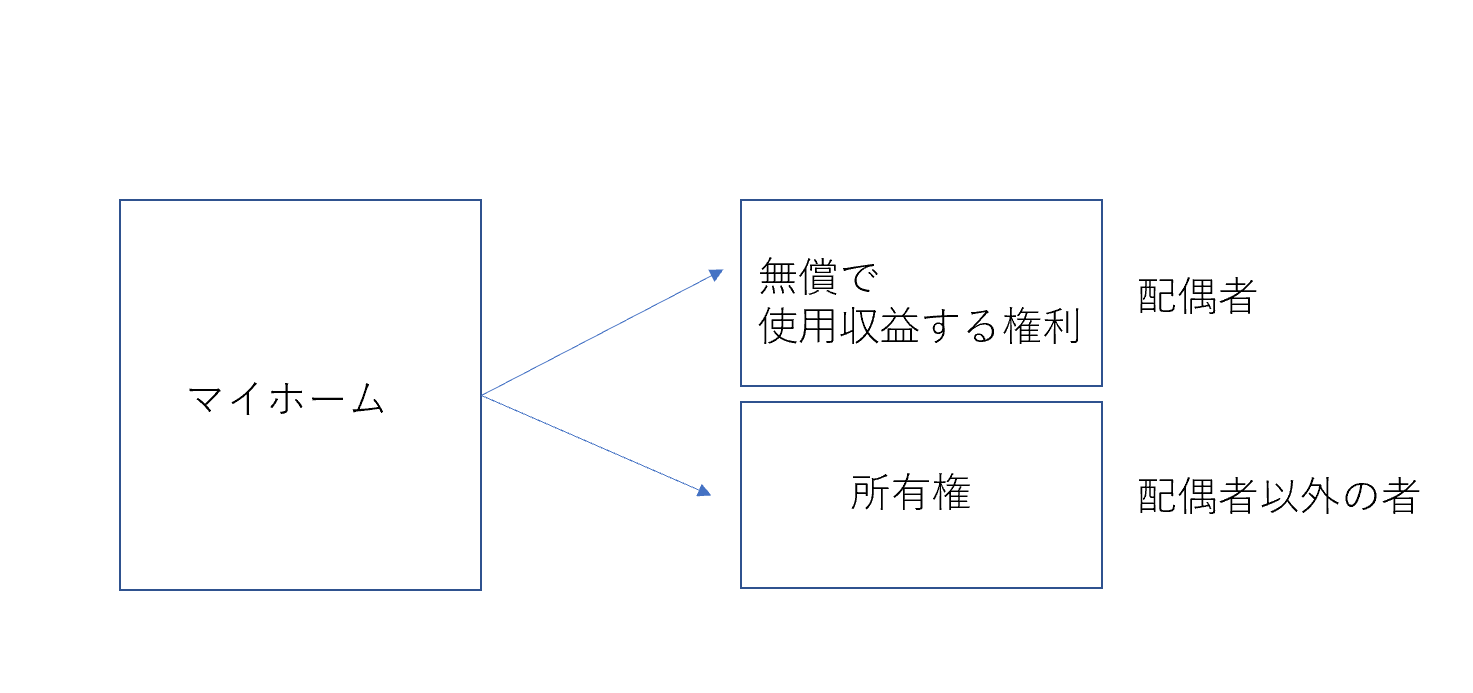

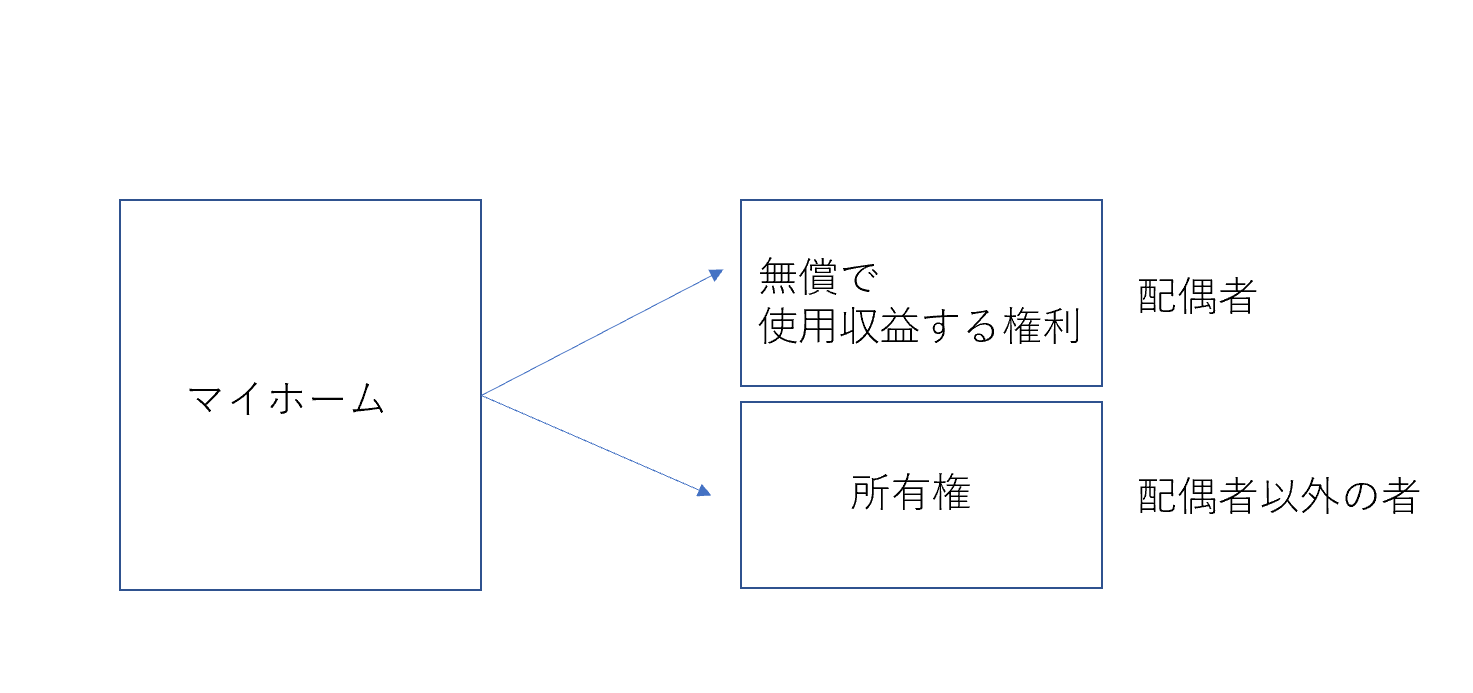

基礎知識として、建物には「所有権」と「使用収益する権利」がありますが、「所有権」が配偶者にある場合には「配偶者居住権」は考慮する必要はありません。

建物の所有者が配偶者以外の者になる場合で、かつ、配偶者が相続開始後にその建物に居住する場合に「配偶者居住権」を設定することになります。

それでは、「配偶者居住権」が論点となるケースを考えてみましょう。

【前提条件】

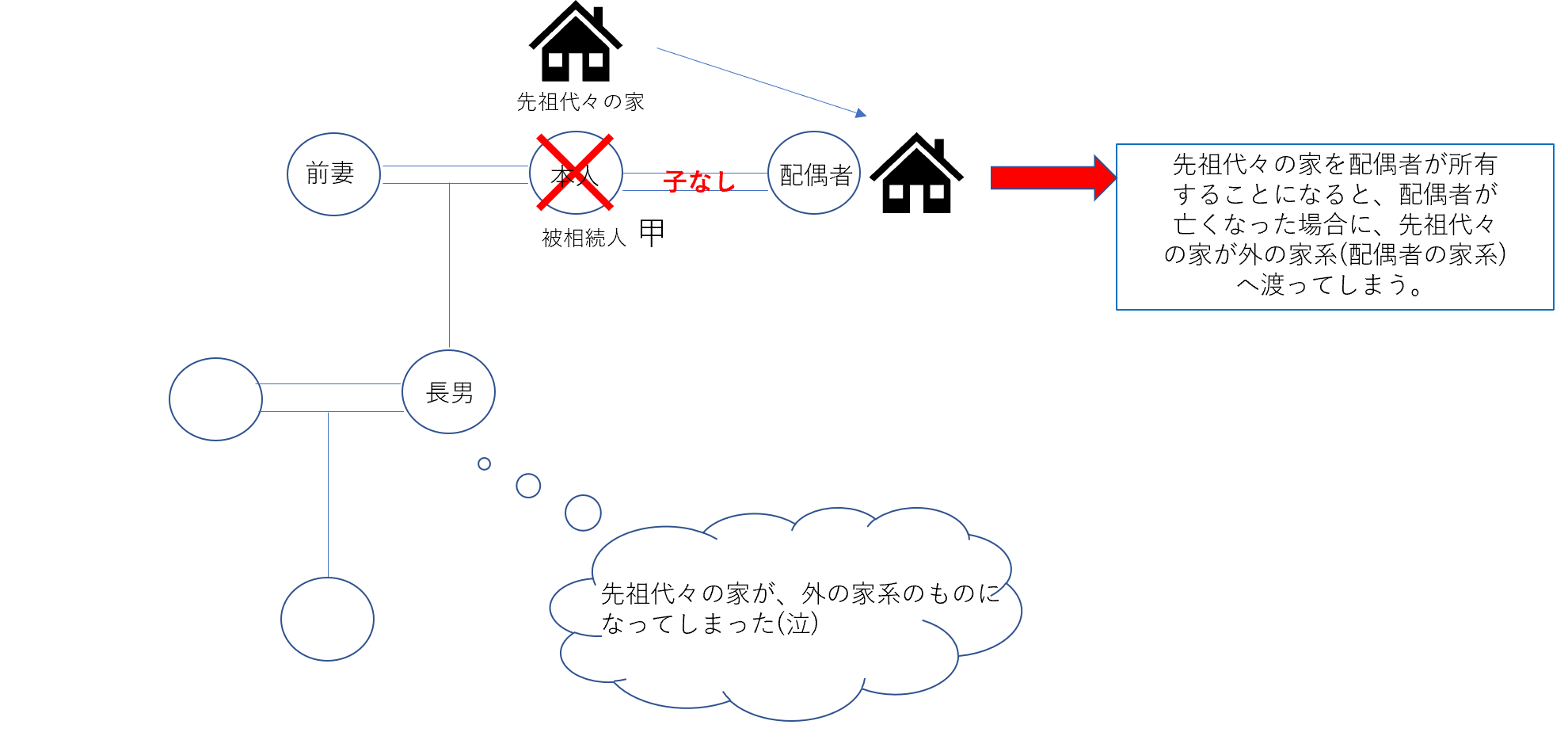

・生前、被相続人と後妻(配偶者)が先祖代々の家に住んでいます。

・被相続人の後妻には子供はいない。

・長男一家と前妻は別々の家を持っています。

・長男と後妻の仲は良好。

被相続人の相続開始により、配偶者が先祖代々の家の所有権をもつことになったとします。

その後、後妻が亡くなった場合は、後妻の相続人は後妻の家系(後妻の父、母、兄弟など)となるため、先祖代々の家が外の家系へ渡ってしまうリスクがあります。

その家が一子相伝の事業のノウハウが詰まった家の場合、そのノウハウごと外部に流出することになります。

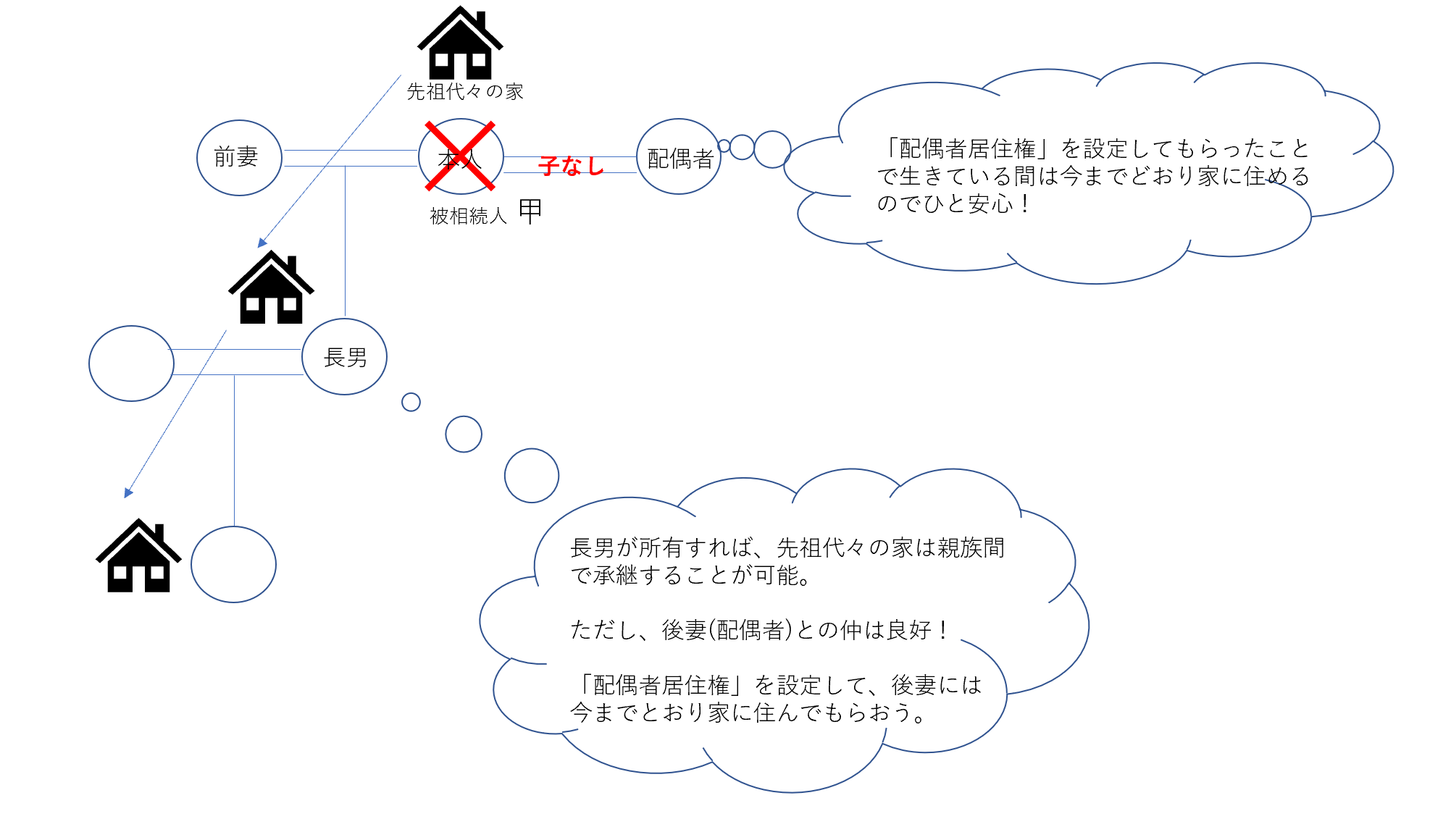

こういった問題を解消するために「配偶者居住権」の設定は有効です。

「配偶者居住権の設定」により、後妻は亡くなるまで今までどおり家に住むことができます。

また、先祖代々の家の所有権はあくまで長男なので、長男から長男の子へ引き継ぐことができます。(家と一緒に一子相伝の事業のノウハウも承継)

配偶者居住権は「後妻」が亡くなって消滅します。

税理士としてできること

これまで、配偶者の論点として「配偶者の相続税額の軽減」「贈与税の配偶者控除」「小規模宅地等の課税価格の計算の特例(特定居住用宅地等)」などがありましたが、そこに新たに配偶者居住権が加わることになりました。

配偶者居住権を考慮するのは「建物の所有者が配偶者以外の者になる場合で、かつ、配偶者が相続開始後にその建物に居住する場合」のケースとなりますが、このようなケースに出会った場合に「配偶者居住権」を提案、配偶者居住権(関連する財産も含む)の評価方法や、他規定をの関わり(特に「小規模宅地等の課税価格の計算の特例(特定居住用宅地等)」)を説明できるかが大切になってきます。

そのためにも税法以外の周辺の法律の知識もしっかりおさえることが大切です。

また、民法関係で面白い話がありましたら記事にします。

民法の条文はこちら

-編集後記-

本日は1日雨。

本当は外出してスタバで資料づくりがしたかったですが、おとなしく家で仕事しようと思います。

この記事を書いた人はこんな人です。ご興味があれば、どうぞ!

にお あつしってどんなひと?(税理士ブロガー。趣味はバイクとフルート♬)