今回は相続業務と相続税業務の違いと認知症対策の必要性について整理しました。

税理士が得意なのは相続税業務

税理士の相続業務というと真っ先に思い浮かぶのが相続税業務(税務)かなと思います。

私の事務所のサービスメニューを参考にすると、

相続税/贈与税の税務申告書の作成業務はガチガチの税務です。

株価評価や不動産評価を代表する財産評価も相続税や贈与税を算出するための過程での業務であり、その税理士の経験や知識によって納税者の納税額に影響がでるので、これも税務に該当します。

相続税試算や生前対策もテーマの一つに将来納付すべき相続税を軽減することを目的としているため税務に該当します。(生前対策については、誰にどの財産を相続させれば円満な相続となるかなど争族対策の面もあり)

自社株の事業承継業務もテーマの一つに自社株に係る相続税や贈与税の軽減を目的としているためやはり税務に該当します。(自社株を後継者に集中させる分、後継者以外の相続人が納得できるように財産を分割する必要があるのなど争族対策の面もあり)

私の事務所のサービスメニューだけでも相続税業務はこれだけありますが、実際の相続税業務はこれよりも更に範囲が広いです。

そして、ひとつのひとつの業務がどんな税理士がやっても結果が同じになるのではなく、10人税理士がいれば10通りの異なる結果が生まれるぐらい税理士の手腕が問われるのがこの相続税業務です。(奥の深い業務です(^^)/)

相続業務は相続税業務のうちひとつ

相続業務も相続税業務も定義があるわけではありません。(人によっても異なる。)

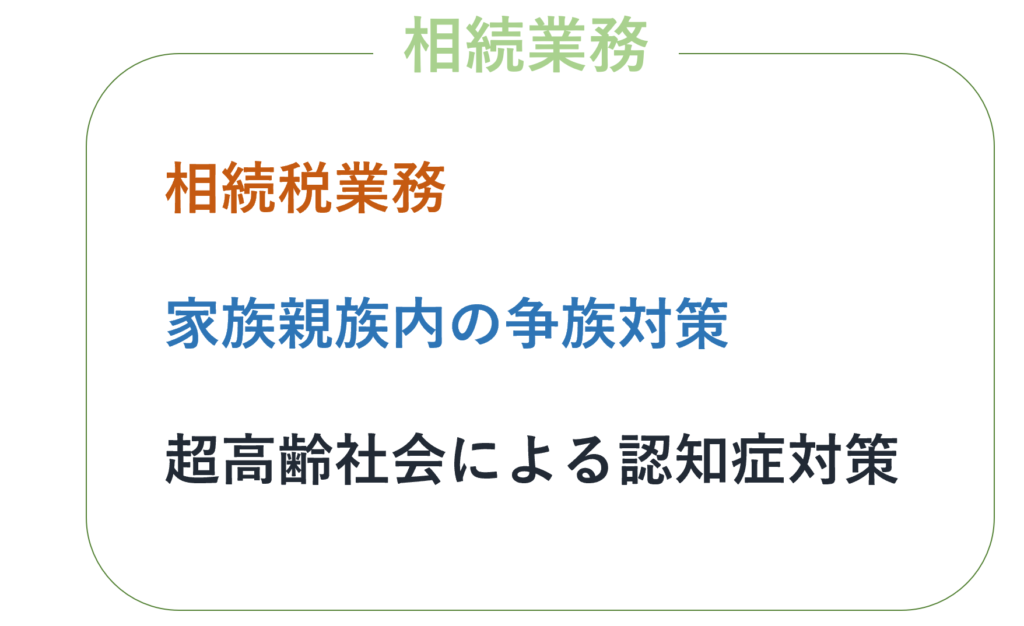

ただ、私が考える相続業務は上記の図の通りとなります。

相続税業務は相続業務の一つとなります。

2つ目の家族親族内の争族対策とは、具体的には遺言書、遺産分割協議書の作成となります。

この争族対策には、残された家族が円満になる相続を実現するためのアドバイスなども含みます。

また相続税が発生する案件については、相続税対策も同時並行で進める必要があります。

遺産分割の方法(誰にどの財産を取得するか)によって発生する相続税額は異なります。

財産は残された家族たちが円満に財産を分割できたけど、その分割方法では相続税の軽減特例が上手いこと使えずに多額の相続税がかかったとなると目もあてられません。

対策として、遺言書や遺産分割協議の作成と相続税の算定をセットでみてくれる税理士さんを探すというのもひとつの手です。(不動産などの相続財産の登記は司法書士さんに依頼することになりますが…)

そして最後の3つ目は、認知症対策で、私自身も高齢者本人の方からまたは子息の方から認知症対策について相談を受けることが多くなってきています。

本人が重い認知症などによって判断能力を失った場合、預貯金や不動産が「凍結」されてしまう可能性があります。

「凍結」されてしまうと、本人のその家族も誰もそれを使ったり動かしたりすることはできない状態になります。

孫に資金を贈与したくても、不動産を処分したくても、認知能力が低下すると何もできなくなります。

相続業務のうち、相続税業務は相続税が発生するお客さまが対象となりますが、争族対策や認知症対策は相続税が発生しないお客さまもこれから考える必要のあるテーマとなります。

まずは「争族対策」や「認知症対策」というの言葉を知りましょう。

そこがまずスタートとなります。

認知症になった人から受けた贈与は無効!?

認知症対策は具体的な方法は別の記事で後日紹介させて頂きますが、認知症というのがどれだけ脅威なのか下記の設例で紹介します。

<質問>

被相続人は以前に認知症と診断され、判断能力、意思伝達能力がありませんでした。ただ、認知症も判断された後も被相続人の口座から毎年生前贈与として孫に贈与が行われていました。これは贈与と認められますか?それとも、贈与は成立しないとして被相続人の相続財産(名義預金)に該当しますか?

<回答>

認知症など意思能力を欠く者の贈与は無効であり、また、その者に代わって親族が贈与することも無権代理行為となり無効となる。したがって被相続人から孫への贈与は認められないこととなり、被相続人の相続財産に該当することになります。

相続税の生前対策とオーソドックスな方法として生前贈与があります。

生前中になるべく財産を子や孫に贈与して相続開始時点の財産を減らすことで相続税の負担を軽減する方法です。

ただ、被相続人が認知症になると、その後の生前贈与は無効となり生前対策の効果も失います。

そうならないように生前対策には相続税対策だけではなく、そこに認知症対策も含めるべきです。(もちろん争族対策もですが…)

私も最近生前対策の一環として認知症対策を説明するようにしています。

もし、私に生前対策をご依頼されましたら、相続税対策に加えて認知症対策も一緒に考えていきましょう。

■編集後記

昨日は地元の税理士の先輩の相続税業務にヘルプに行ってきました。

すごい面倒見のいい方で、仕事を振って頂き本当に感謝です。

器が大きすぎて今の自分には真似できませんが、受けたご恩はしっかりどこかで返そうと思います。

■一日一新

狩野長寿庵でお土産を買いに!

縁側でお茶と和菓子を食べながらゆっくりと流れる時間を堪能しました。

1984年10月30日生まれ。滋賀県大津市生まれ。京都府長岡京市在住。ひとり税理士。相続や会社・フリーランスのための経理やお金を残すサポートが得意。前職は営業マン⇒フォークリフトマン⇒塗装工⇒フリーター⇒税理士補助といろんな職種を経験。ビッグ4(現:デロイトトーマツ税理士法人)にも在籍。いい意味で税理士っぽくない税理士。趣味はランニング、バイク、フルート、風景写真。詳細はこちら

■プロフィール

■相続税・贈与税サービス

■定期的なサポートサービス

■単発のサービス

■申告のみプランサービス