複数回にわたって名義預金を掘り下げたいと思います。今回はその第1回目。

税務調査で預貯金の申告漏れの指摘は多い

相続税業務においては、納税者や税理士の多くは、不動産と自社株に興味を持っています。

理由としては、不動産については評価減できる規定が多く、かつ、不動産評価も税理士の腕のみせどころである点、自社株については評価が複雑であり、また、評価額が上昇する傾向にあり相続財産全体の評価額を押し上げるにもかかわらず、換金性に乏しいという特徴をもつ点ということです。

いっぽうで相続税の税務調査が行われると約8割は申告漏れ等が指摘され、申告漏れ相続財産の内訳は、現金・預貯金等が最も多く、続いて土地、有価証券の順となっています。(現金・預貯金と有価証券をあわせた金融資産の割合は約5割となっており、土地の数倍を占めています。)

金融資産の申告漏れが多く指摘される要因は以下のとおりです。

□現金⇒相続開始直前に引き出した現金の申告漏れがほとんど、たまにタンス預金の申告漏れ

□預貯金や有価証券⇒多くは名義預金や名義株式の申告もれ

預貯金は預貯金残高で評価するので財産評価は簡単ですが、難しいのはその預貯金のうちに被相続人の財産に含めてよいか判断に悩むものがあるということです。

その代表例が名義預金となります。

名義預金の定義と代表例

名義預金の定義

ここで名義預金とはなにか?を確認したいと思います。

名義預金とは、

形式的には被相続人の配偶者や子などの親族名義で預金をしてあるが、実質的には被相続人のもので、親族の名前を借りているのに過ぎない預金のことをいう。

より具体的に言うと、親族の名義で預金していても、預金の原資の出捐者は被相続人で、通帳や銀行印も被相続人が管理していると、実質は被相続人の預貯金ということです。

身近な具体例を挙げると以下のものとなります。

●親や祖父母が、子や孫の生活費や学費などのために作成した子供名義、孫名義の預金

●専業主婦家庭(夫の給与収入が資金源)の生活費の余剰金(妻のへそくりを含む)

●親や祖父母が、贈与契約書を交わして子や孫に預貯金を贈与したが、その預貯金の管理や運用を親や祖父母がしている場合 などです。

他にも多くの事例がありますが、名義預金に該当するかどうかはそれぞれの事例ごとに個別に判断していくことになります。

名義預金の判断基準

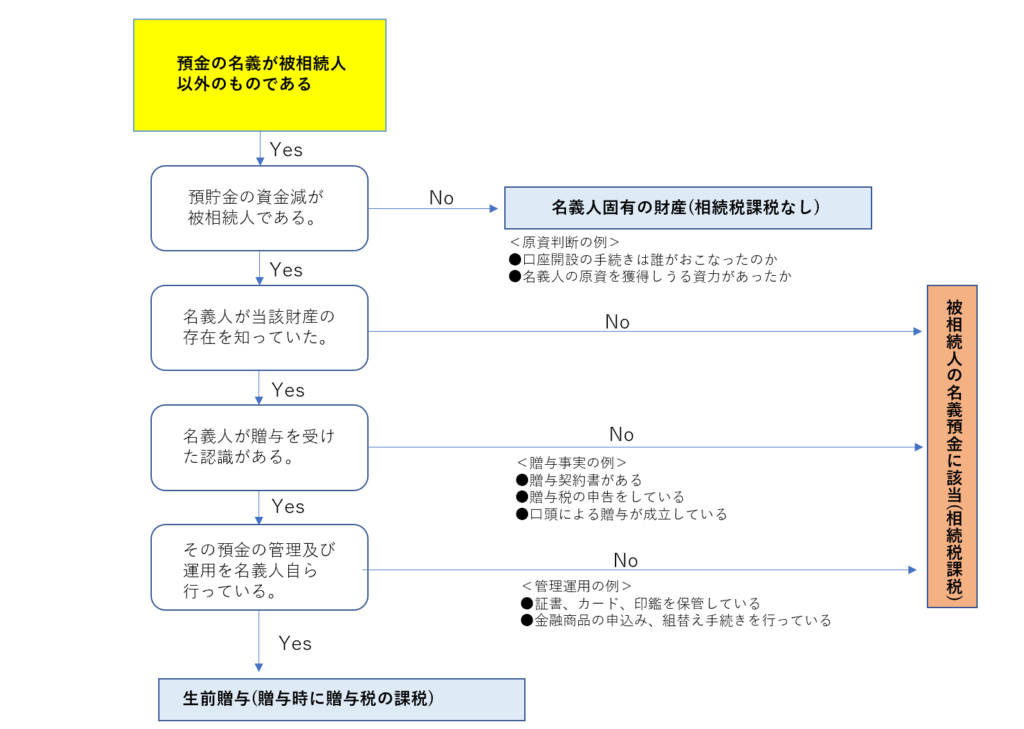

名義預金の判断には代表的なフローチャートがあります。

相続税実務においてもこれを指標として判断することになります。

➀財産の資金源は何か(出捐者は誰か?)

預貯金の資金源を、被相続人が拠出した場合、その名義人へ贈与された事実があれば名義人に帰属するものとなりますが、贈与の事実がなければ名義を借用しただけとみなされ、実質的に帰属することになります。

また、被相続人のものであるか、名義人のものであるかわからない場合、名義人の当時の収入状況や財産状況などの諸条件を確認し、名義人にその財産を形成するだけの資力があったか否かを確認することになります。

②生前に贈与がなされたものか

名義人が被相続人から贈与を受けていれば、当該財産は名義人に帰属するものとなりますが、贈与が有効に成立していない場合には、依然として被相続人に帰属するものとなる。

そこで税務上、被相続人から名義人に対して生前贈与が成立しているかどうかが論点となります。贈与契約書が結ばれているかどうか、名義人がその財産の存在を知っていたかどうか、贈与税の申告がされているかといった点がポイントとなります。

③その財産の管理及び運用を誰がしていたか

その預貯金が名義人であるというためには、名義人自らその財産の管理及び運用をする必要があります。

例えば預貯金の権利行使に必要な証書、印鑑、キャッシュカードを名義人自らが管理しているか、資金を自由に出し入れできる状態にあるか、また、預金の作成や、定期預金の満期に伴う書替え、投資商品の組替えを自己の責任に基づいて行っているかという点がポイントとなる。

④財産から生ずる利益を誰が享受していたか(フローチャート外)

例えば預貯金であれば利息、株式であれば配当、収益不動産であれば賃料といったような財産から生ずる利益を誰が享受していたかという点がポイントとなります。これにより元本の帰属先を判断することになります。

➀~④を総合的に判断して、その預貯金を名義預金として被相続人の相続財産に含めるかどうかを判断することになります。

また、各項目につき緑マーカーの線をひいた箇所があります。

この箇所は、特に納税者側(税理士を含む)と課税庁側(税務署)で判断が別れやすいところであり、納税者側も主張を通すために事前に事実関係を確認して、事実を示す書類等の整備をする必要があります。

フローチャートはあくまで指標です。

ケースによっては白か黒かの判断でなく、グレーゾーンでの判断が求められることがありますので、グレーゾーンを白と主張できるようには、納税者と税理士で事実確認の整備することが大切になります。

個別具体的な事例は今後ご紹介させて頂きますね。

■編集後記

地元の代表的な観光地である寿長生(寿長生)の郷でお土産を購入

■一日一新

家計の通帳から事業用資金の通帳に事業用資金を預金振替

税理士 丹尾 淳史

1984年10月30日生まれ。滋賀県大津市生まれ。京都府長岡京市在住。ひとり税理士。相続や会社・フリーランスのための経理やお金を残すサポートが得意。前職は営業マン⇒フォークリフトマン⇒塗装工⇒フリーター⇒税理士補助といろんな職種を経験。ビッグ4(現:デロイトトーマツ税理士法人)にも在籍。いい意味で税理士っぽくない税理士。趣味はランニング、バイク、フルート、風景写真。詳細はこちら

■プロフィール

■相続税・贈与税サービス

■定期的なサポートサービス

■単発のサービス

■申告のみプランサービス