小規模宅地等の課税価格の計算の特例における「貸付事業用宅地等」の経過措置が令和3年3月31日をもって終了します。

令和3年4月1日から「貸付事業用宅地等」についてはいわゆる“3年縛り”によって小規模宅地等宅地等の評価減が適用できない可能性もあります。

今回はその“3年縛り”について私なりに整理しました。

ご参照ください。

貸付事業用宅地等と“3年縛り”

貸付事業用宅地等の特例

相続税を計算するときに宅地等を評価しますが、宅地評価の減額特例として小規模宅地等の課税価格の計算の特例があります。

また、小規模宅地等の課税価格の計算の特例には「貸付事業宅地等」があり、これは被相続人の親族が、被相続人の貸付事業を引き継いで、相続税の申告期限までに継続して貸付事業の用に供されていた宅地等等を相続又は遺贈により取得した場合等には、その宅地等の課税価格の200㎡を限度に50%減額できるものです(措法69の4③四)。

3年縛り

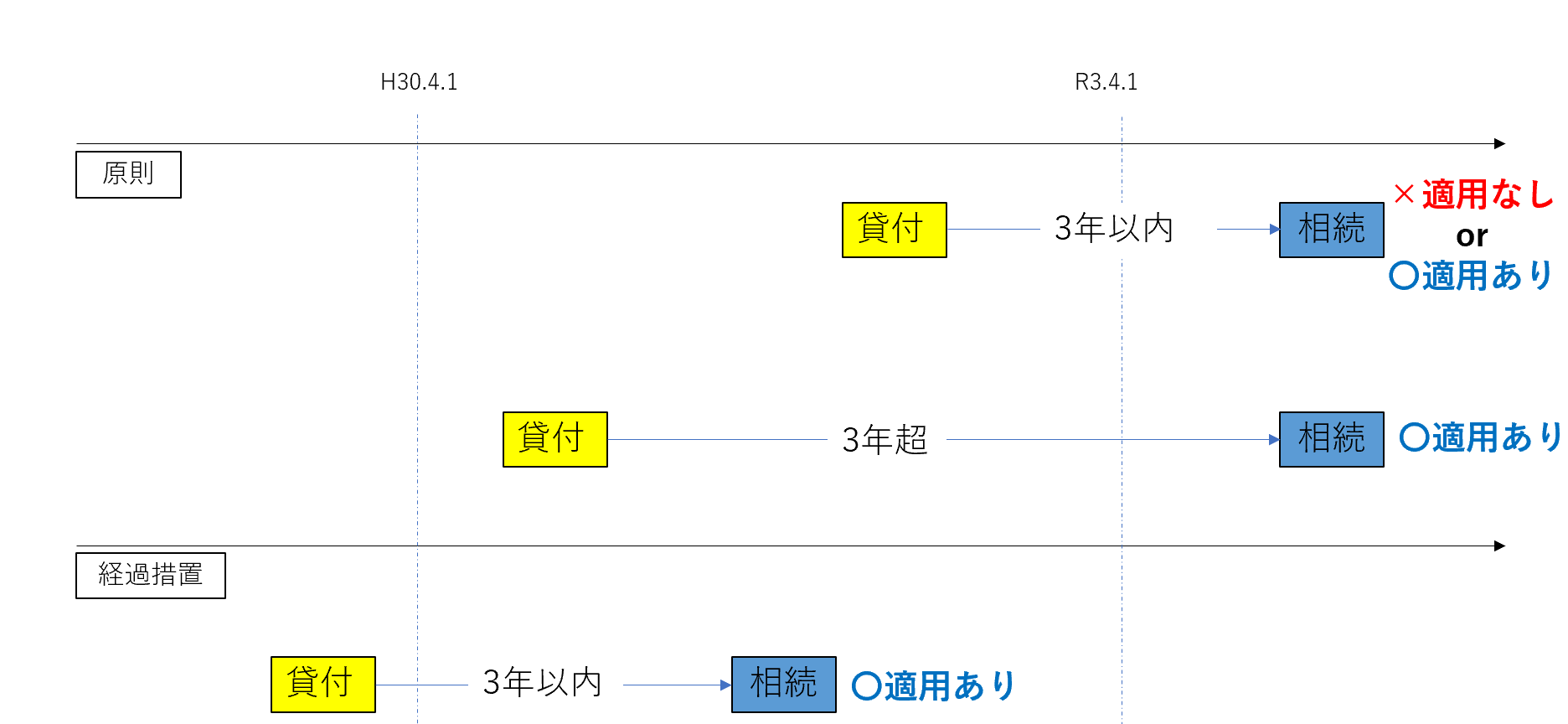

この“3年縛り”は平成30年度の税制改正において設けられたもので、相続等で取得した宅地等うち、相続開始前3年以内に新たに貸付事業用の用に供したものを対象から除外するというものです。

また、「3年縛り」に対する激変緩和策として設けられた経過措置によって、平成30年3月以前に貸付けている宅地等を、平成30年4月1日から令和3年3月31日までの相続等により取得した場合には、「3年縛り」は適用されませんでしたが、この経過措置も終了となります。

上記をまとめると以下のようになります。

3年以内の貸付でも貸付事業用宅地等に該当するもの

3年以内の貸付でも対象となるもの(特定貸付事業)

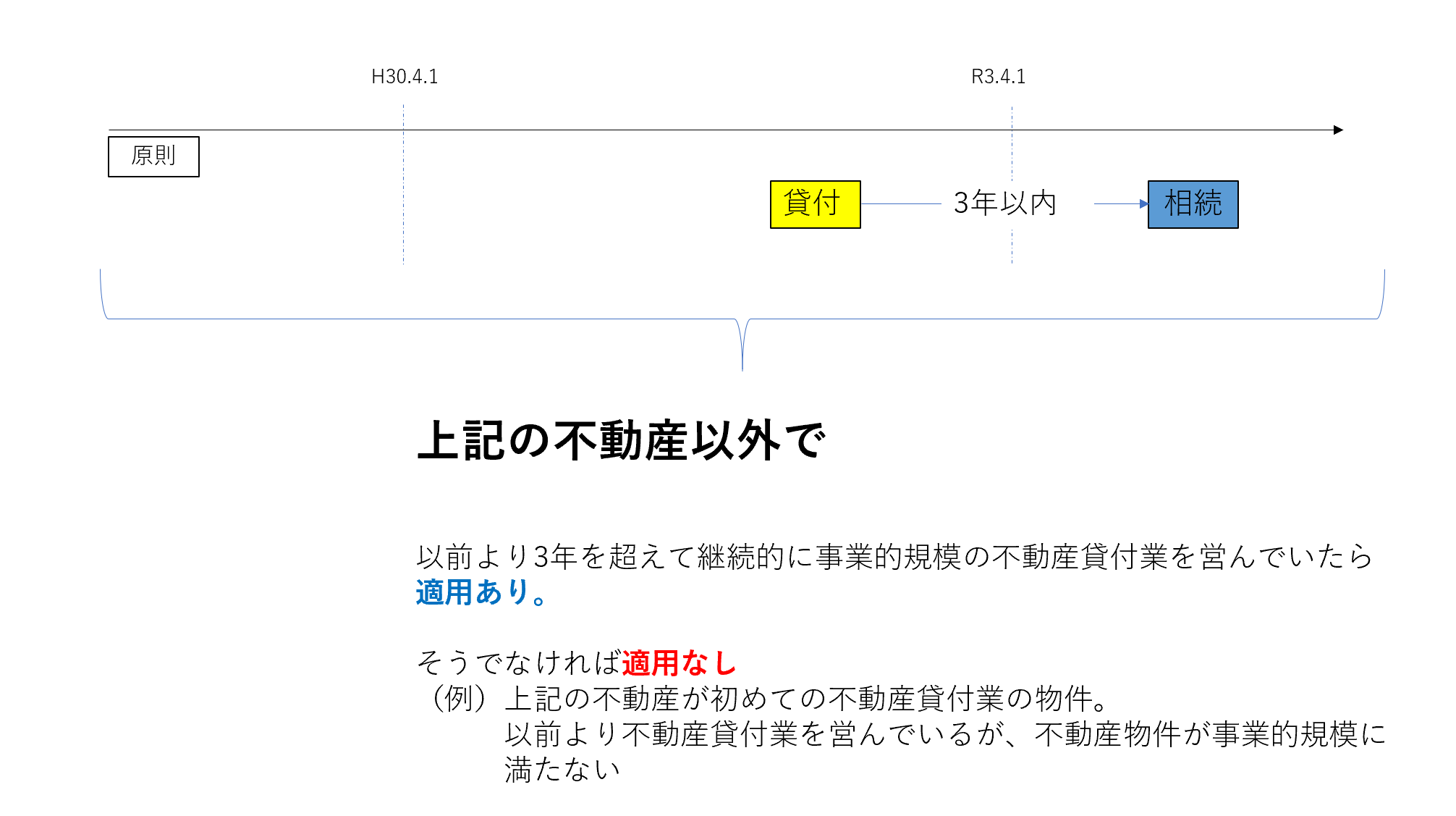

令和3年4月1日以後の相続等で、貸付事業の用に供したのが相続開始前3年以内であっても、被相続人等が相続等の日まで3年を超えて継続的に事業的規模の不動産貸付業を営んでいる場合は本特例の対象となります。

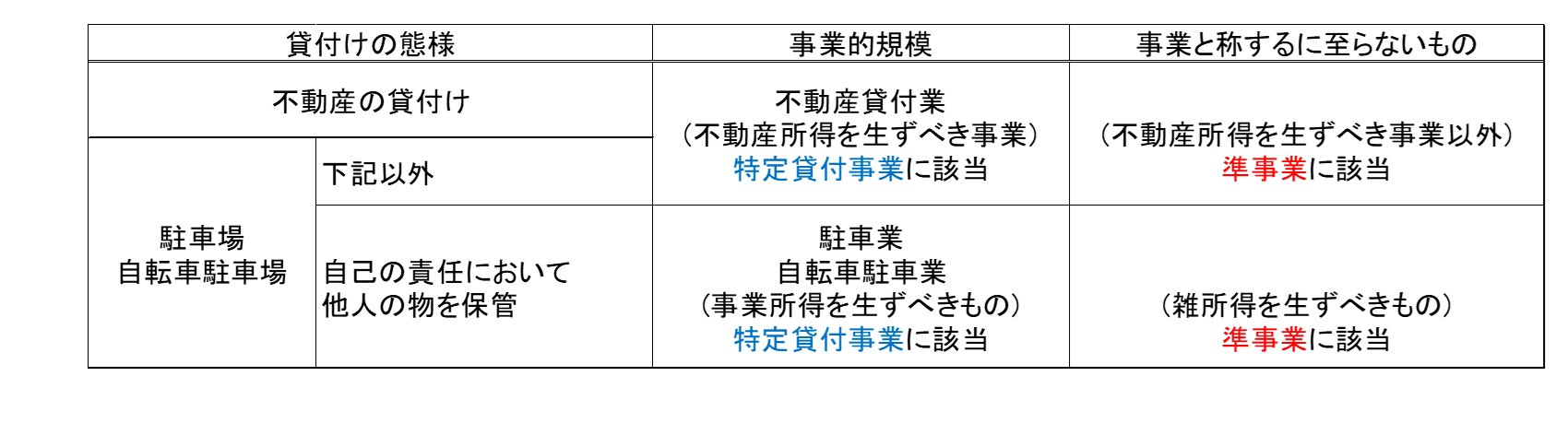

事業的規模とは

ここでいう事業的規模とは、所得税法上の不動産所得該当性を判断するときの取扱いである、いわゆる「5棟10室基準」(措通69の4-24の4、所基通26-9)で判断することになっており、貸付事業が駐車場業又は自転車駐車業の場合は、有料駐車場等の所得の判断するときの取扱いを用いることになります。(所基通27-2)

以下の表にまとめてみました。

表のうち特定貸付事業用が貸付事業用宅地等に含まれ、準事業が貸付事業用宅地等に含まれないものとします。

税理士である私がすべきこと

相続税の生前対策の相談を受けるときに小規模宅地等の課税価格の計算の特例の適用可否についてはよく質問を受けます。

資産家にとっては有り余る現金をそのまま持っているよりも、その現金で賃貸不動産物件を購入して現金を不動産物件に錬金したほうが相続財産の評価を下げることができ、相続税の大きな節税効果があるためです。

評価が下がる理由としては、以下の3要素となります。

・路線価評価、固定資産税評価より時価の約20%~30%減

・借地権割合、借家権割合による評価減

・貸付事業用宅地等による小規模宅地等の課税価格の計算の特例による評価減

このうち、「貸付事業用宅地等による小規模宅地等の課税価格の計算の特例による評価減」の説明をするにあたり今回の“3年縛り”の話は必ず説明する必要があります。

また、貸付事業の用に供したのが相続開始前3年以内であっても、被相続人等が相続等の日まで3年を超えて継続的に事業的規模の不動産貸付業(特定貸付事業)を営んでいる場合は本特例の対象となります。

特定貸付事業に該当するかは、相談者の過去の所得税の確定申告(決算書を含む)を確認することになりますが、その確定申告書の内容を信用しすぎるのも怖いと思います。

その所得が本当に不動産所得や事業所得なのか、それとも雑所得なのかは相談者に再度ヒアリングするべきだと思います。(駐車業で本来は雑所得で貸付事業用宅地等に含まれないのに、確定申告で誤って事業所得で申告しており、それに連れて相続税の計算で貸付事業用宅地等に含めるという判断をしてしまうリスクがあるので)

いずれにせよ小規模宅地等の課税価格の計算の特例の相談については、個別相談としてじっくりと時間をかけて検討する必要があると思います。