通帳の入金額を売上高として計上している事業者は多い!

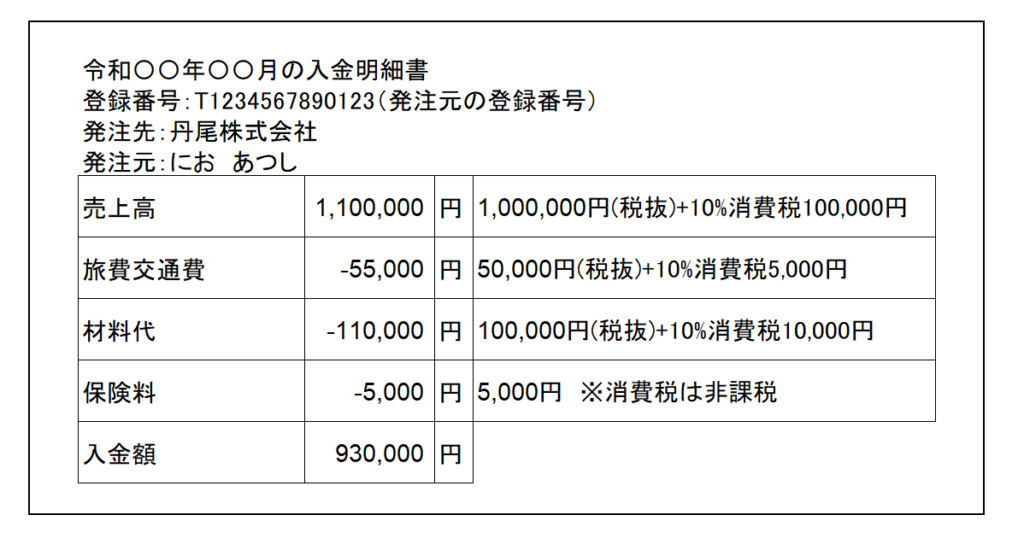

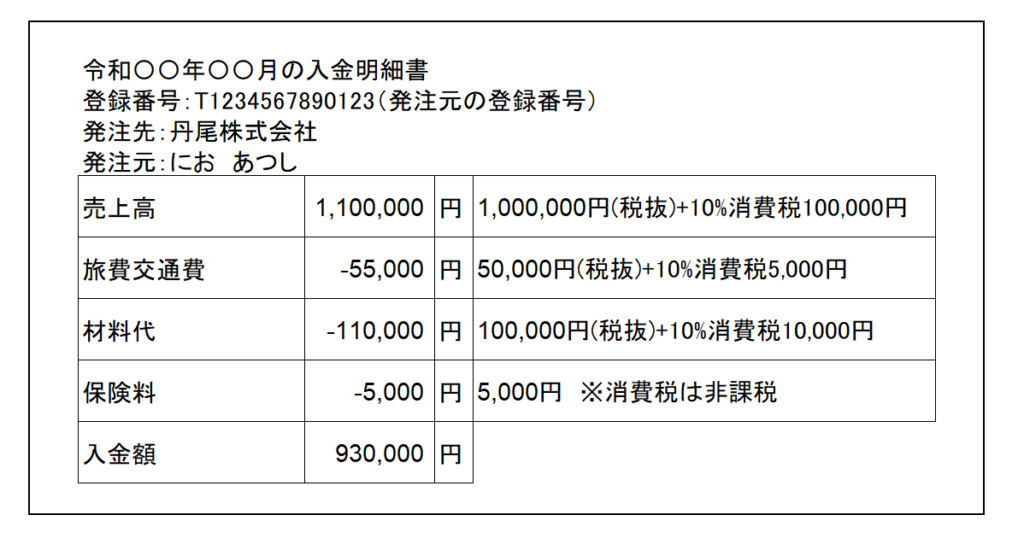

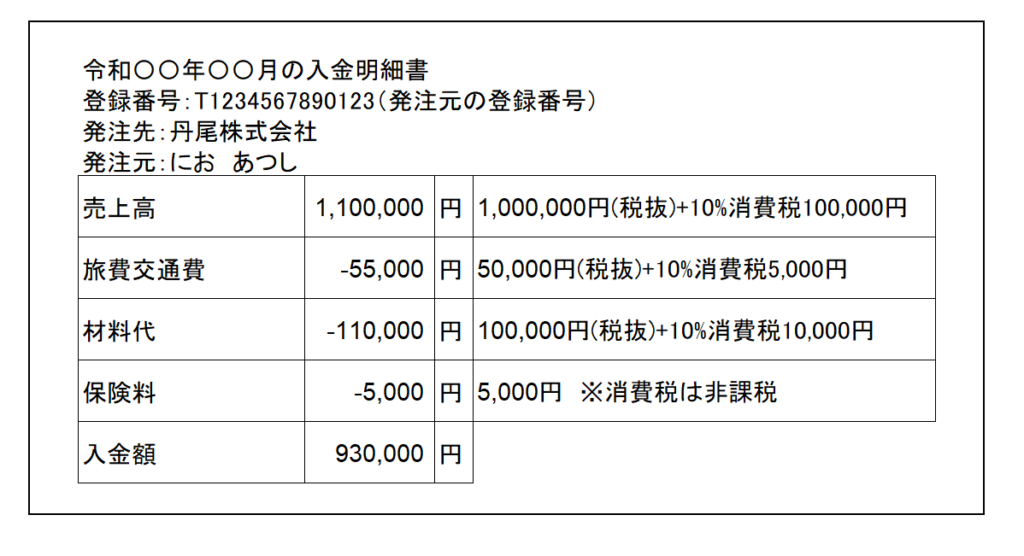

例えば得意先から上記のような入金明細表が送付されたとします。

売上高1,100,000円から諸々の経費が差し引かれ通帳の入金された金額は930,000円。

この場合には、経理の方法として2パターン考えられ、各項目をそれぞれ分けて経理する方法(以下「総額主義」)と入金額のみを売上高として経理する方法(以下「純額主義」)があります。

総額主義の場合には、

(収益科目)

売上高:1,100,000円

(費用科目)

旅費交通費:55,000円、材料代:110,000円、保険料:5,000円

と経理し、収益から経費を差し引いた損益は930,000円となります。

また、純額主義の場合には、

入金額を 売上高:930,000円と経理し、損益も930,000円となります。

総額主義も純額主義も損益は930,000円と同じです。

所得税の場合には、収入△経費=損益(所得)を計算するので、総額主義を採用しても純額主義を採用しても損益は同じのため、さほど影響はございませんでした。

純額主義は総額主義とくらべて簡単な経理方法ですが、消費税を計算するうえでは色々とまずく、適切な税金計算をするためには総額主義で経理することとなります。

総額主義で2割特例で消費税を計算した場合。(正解〇)

消費税の2割特例は、売上高の20%相当部分の消費税を納付するという簡単な計算方法で

【算式】 売上高×20%×10%(消費税率)=納める税金 となります。

例えば、今まで免税事業者だった方がインボイスの登録をして10月1日から課税事業者となり、毎月上記の入金明細(金額は同じ)が送付されたとします。

総額主義の場合、帳簿上の売上高は経費控除前の1,100,000円となるので

10月-12月の売上は、1,100,000円×3ヶ月=3,300,000円。

つまり、3,300,000円×20%×10%=66,000円が納める消費税となります。

純額主義(通帳入金額)を売上高で消費税を計算した場合(誤り×)

前節と同じ例を使用します。

今まで免税事業者だった方がインボイスの登録をして10月1日から課税事業者となり、毎月上記の入金明細(金額は同じ)が送付されたとします。

通帳入金額を売上高とした場合、帳簿上の売上高は930,000円となるので

10月-12月の売上は、930,000円×3ヶ月=2,790,000円。

つまり、2,790,000円×20%×10%=55,800円が納める消費税となります。

総額主義と比べて10.200円納める消費税が少なくなります。

結論からいうと、これは節税ではなく脱税になります。

消費税の計算では総額主義を採用しており、(課税)売上高は経費控除前の売上高総額を使用することがルール上定められています。

売上高を経費控除前の総額で計算しているか、それとも、売上高を通帳入金額で計算しているかは、所得税の青色申告決算書を確認すれば、勘のいい税務調査官であれば容易に判断することができます。

消費税を計算する前は、経費控除前の売上高総額を使用する

このことはしっかりと頭に叩き込んでおきましょう

■本日の仕事

半日程、個人申告業務。

今日は暖かい1日でしたね。昼間の暖かい時間帯に60分程ランニングしました。

京都マラソンの後遺症か坐骨神経痛で左足が重い。

菜の花が綺麗に咲いていました。

1984年10月30日生まれ。滋賀県大津市生まれ。京都府長岡京市在住。ひとり税理士。相続や会社・フリーランスのための経理やお金を残すサポートが得意。前職は営業マン⇒製造(フォークリフトマン&夜勤塗装)⇒フリーター⇒税理士補助といろんな職種を経験。ビッグ4(現:デロイトトーマツ税理士法人)にも在籍。いい意味で税理士っぽくない税理士。趣味はランニング、バイク、フルート、風景写真。詳細はこちら

にお あつし

こんにちは!

マラソン・バイク・フルートをこよなく愛する

京都府長岡京市在住の税理士の丹尾 淳史(にお あつし)です。

今回は通帳の入金額を売上高として計上している場合のリスクについて述べたいと思います。