・売上高1億円以下規模の事業者で、かつ、原則課税方式で消費税を計算する方→関係あり

・売上高1億円超規模の事業者で、かつ、原則課税方式で消費税を計算する方→関係なし

・簡易課税方式で消費税を計算する方→関係なし

・2割特例方式で消費税を計算する方→関係なし

一定規模以下の事業者に対する事務負担の軽減措置とは

まずは、この法律の内容を確認してみましょう。(消費税の仕入税額控除制度における

適格請求書等保存方式に関するQ&A 問108 )

【内容】

前年(前々事業年度)における課税売上高が1億円以下又は前年(全事業年度)の半年間の課税売上高が5千万円以下である事業者が、

令和5年10月1日から令和11年9月30日までの間に国内において行う課税仕入れについて、

当該課税仕入れに係る支払対価の額(税込み)が1万円未満である場合には、

一定の事項が記載された帳簿のみの保存により、当該課税仕入れについて仕入税額控除の適用を受けることができる経過措置(少額特例)が設けられています。

適格請求書発行事業者以外の者からの課税仕入れであっても、課税仕入れに係る支払対価の額(税込み)が1万円未満である場合には本経過措置の対象となります。

もう少し内容をかみ砕くと、

令和5年10月1日から令和11年9月30日までの期間は、売上高1億円規模以下の事業者は、税込価額が1万円未満の領収書・レシート・請求書等については、わざわざ登録番号(T13桁)を確認しなくても、消費税の計算において100%経費(仕入税額控除)の経理処理をしてもいいという内容です。

本来は、領収書・レシート・請求書等に登録番号があるかどうかを確認して、消費税の計算において、登録番号があるものは100%経費、登録番号がないものは80%経費の経理処理をしないといけません。

しかし、この経過措置により、売上高1億円以下規模事業者は、税込価額1万円未満の取引については、登録番号を確認する必要がないので、かなり事務負担は軽減されるのかなと思います。

1万円未満の判定の単位について

こちらも、まずは法律の内容を確認してみましょう。(消費税の仕入税額控除制度における

適格請求書等保存方式に関するQ&A 問108 )

【内容】

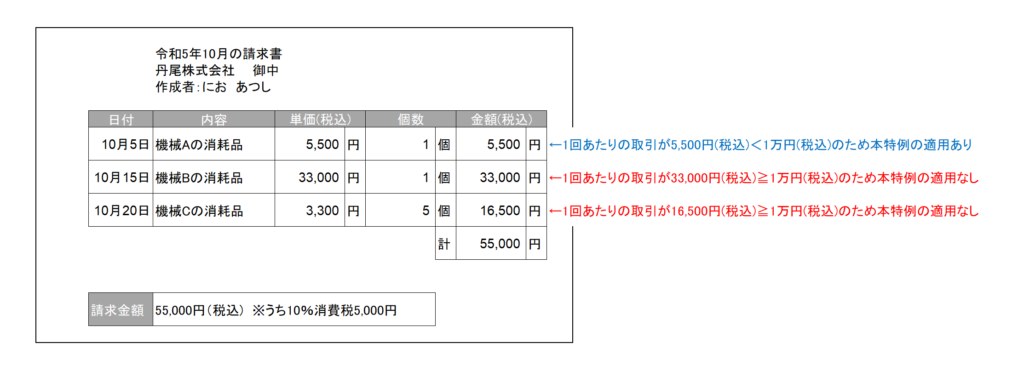

「課税仕入れに係る支払対価の額が1万円未満」に該当するか否かについては、

一回の取引の課税仕入れに係る金額(税込み)が1万円未満かどうかで判定するため、

課税仕入れに係る一商品ごとの金額により判定するものではありません。

基本的には、取引ごとに納品書や請求書といった書類等の交付又は提供を受けることが一般的であるため、そのような書類等の単位で判定することが考えられます。

ただし、月まとめ請求書のように複数の取引をまとめた単位により判定することとはならない

ことにご留意ください。

月まとめ請求書とは上記のように月単位で送られてくる請求書で、その月の取引が列挙されている請求書です。

請求金額55,000円で判定するのではなく、取引ごとに判定することになります。

ひとり社長の法人、個人事業主の場合

売上高1億円規模以下の事業者の例として、ひとり社長(社長1人と従業員を雇わないかわりに外注と委託契約)の法人や、個人事業主が挙げられ、私の顧問先のお客さまのボリュームゾーンでもあります。

これは私の経験則的な話にもなりますが、売上高1億円規模以下の事業者の事業の取引は、税込価額1万円未満の取引で多く占められていると思います。

例えば、接待交際費や会議費

チェーン店で取引先と食事したり、会議用にお弁当を購入したとしても、ひとり社長の場合には、1取引あたりの税込価額は1万円未満になることが多いと思います。

1取引あたりの税込価額が1万円以上になる取引は、取引先と高級レストランやバーで食事、ゴルフ接待などで、ひとり社長の場合には、取引の数もそこまで多くないと思います。

消耗品も同様で、

コピー用紙、コピーインク、文房具の購入等の取引は多くみかけますが、ほとんどが1取引あたりの税込価額が1万円未満。

1取引あたりの税込価額が1万円以上になる取引は、プリンタ本体の交換などでそこまで多くはないかなと。

いっぽうで、仕入高や外注費などは、1取引あたりの税込価額が1万円以上になる取引が多いと思いますので、請求書等に登録番号があるかどうかを確認する機会が多くなると思います。

対象者ごとのまとめ

売上高1億円以下規模の事業者で原則課税方式で消費税を計算する方は、一定の規模以下の事業者に対する事務負担の軽減措置を適用して事務負担を軽減させましょう!

簡易課税方式や2割特例で消費税を計算される方は、そもそも消費税計算上の経費(仕入税額控除)を売上高から算定し、請求書、領収書、レシートの登録番号を確認する必要がないので、今回の話はPassしてください。(ただし、所得税や法人税のほうでは、領収書等を保管しないと経費として認められない可能性があるため、領収書等の廃棄はしないでくださいね!)

■本日の仕事

事務所内の経理

記帳指導3件

事業譲渡のコンサル案件

□練習日誌(フルマラソン、サブ4チャレンジ)

積極的休養

1984年10月30日生まれ。滋賀県大津市生まれ。京都府長岡京市在住。ひとり税理士。相続や会社・フリーランスのための経理やお金を残すサポートが得意。前職は営業マン⇒製造(フォークリフトマン&夜勤塗装)⇒フリーター⇒税理士補助といろんな職種を経験。ビッグ4(現:デロイトトーマツ税理士法人)にも在籍。いい意味で税理士っぽくない税理士。趣味はランニング、バイク、フルート、風景写真。詳細はこちら

にお あつし

こんにちは!

マラソン・バイク・フルートをこよなく愛する

京都府長岡京市在住の税理士の丹尾 淳史(にお あつし)です。

私の顧問先のお客さまのボリュームゾーンである売上規模1億円未満の事業主さまに向けてインボイスの情報を発信しております。

今回は一定の規模以下の事業者に対する事務負担の軽減措置について述べたいと思います。(2023年10月1日時点の情報をもとに記事を書いております。)

この措置を知っていると消費費税の経理事務に対する不安は大分解消されるかなと思います。