相続税などの生前対策のスタートは「相続税の試算」からとなります。

精度の高い相続税の試算をする理由について整理しました。

2つの事例

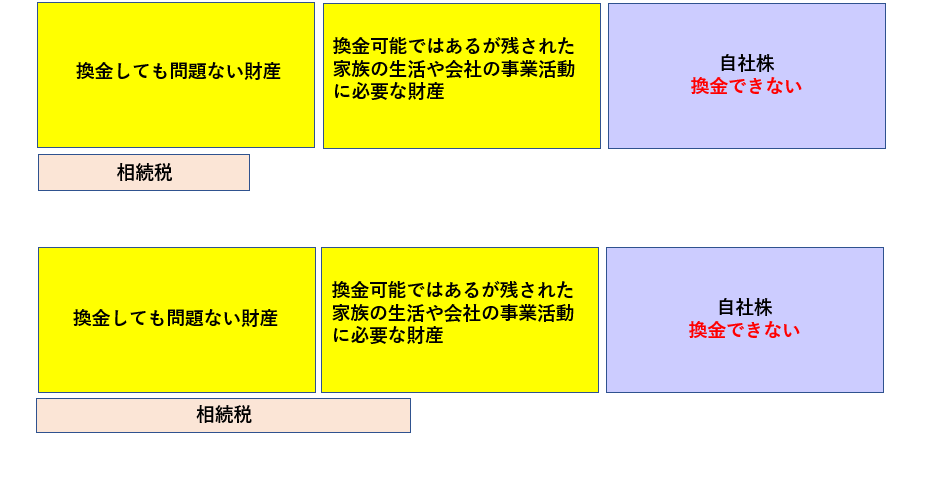

まずは2つの図を見て行きましょう。

まずは1つ目の図について。理想のパターンです。

残された家族にとって相続により取得した財産のうち「換金しても生活や会社の事業継続に問題のない財産」を現金化して相続税を納付するケースです。

次に2つ目の図について。こちらは避けないといけないパターンです。

残された家族等にとって相続により取得した財産のうち「換金しても生活や会社の事業継続に問題ない財産」を現金化しただけでは相続税の納税資金が足りず、「生活や会社の事業継続に必要な財産」まで現金化することが必要となったケースです。

次に、図の3つの財産の区分の代表例を挙げましたので一度ご確認ください。

相続税の試算の目的

相続税の試算の目的は大きく分けて3つとなります。

□相続税の(推定)納税額の把握

相続税の納税額は算定するためには、相続財産全体の金額を算定する必要があります。

そのために、自分の所有している財産をたな卸しする必要があります。

□納税資金の確保の把握

相続税を算定したあとは、残された家族等が相続により取得した財産から納税資金を捻出できるかを知る必要があります。

□誰にどの財産を相続させるかシミュレーション

基本的に配偶者にはマイホームを、会社の後継者には自社株や会社の事業継続に必要な財産を相続させることが多いです。その一方でそれ以外の家族等にも他の財産で手当しないと、遺族間で揉める原因となります。また、財産を取得した者の納税資金を確保するために、それぞれに者に対し換金可能な財産を相続させる必要があります。

相続税の生前対策には精度の高い相続税の試算は必須

「法人を経営している社長」にとって相続税を高くする要因の財産は「不動産」と「自社株」となります。

不動産のうち土地についてはも評価の精度(評価減のあてはめ、実地調査の有無)によっても土地の評価額は増減しますし、小規模宅地等の課税価格の特例の適用の有無によっても評価額は激変します。

自社株については更に評価方法は複雑です。類似株価と決算書3期分の数値を入力するだけの評価なら簡単ですが、相続税の試算の場合には精度の高い株価評価が要求され評価の精度によっても増減します。

相続税の生前対策は、「相続税の試算」をしてからのスタートとなります。

そのスタートの方向性を間違うと生前対策が無意味となり、時間と労力を無駄に消費してしまいます。

相続税をざっくり試算して、業者に勧められて相続税の対策の名目で金融機関でローンを組んで不動産を取得。

精度の高い相続税の試算をして、法律(税法)の範囲内で財産の評価や相続税を減らすことができたのに、不要な投資をしてしまったケースをたまに見かけます。

明らかに相続税の節税目的のためのローンによる不動産の取得は、課税当局から租税回避と判断され、否認されるリスクがあります。

また、その不動産が将来的に利回りの高い賃貸不動産など土地活用に優れた不動産ならまだしも、土地活用がそれほど見込めない不動産の場合、残された家族に、不要な土地の維持管理義務とローンを負わせることになります。

その投資の目的は「相続税対策なのか」、それとも「単に不動産を購入させたいのか。(仲介手数料などが業者のもうけ)」、「ローンを組ませたいのか(長期間の利息が業者のもうけ)」など、業者の真の目的を見極めることも大切です

ざっくり試算で大きな投資をするのではなく、法律(税法)の範囲内でどこまで財産の評価を下げることができるか、どこまで相続税を下げることができることかを詳細に検討しましょう。(結果的に費用対効果も大きい)

無駄な投資をしないために、生前対策について正しい方向に舵をきるために、精度の高い相続税の試算をしましょう。

■編集後記

一日税理士業。

■運動は仕事

自宅で筋トレをします。

1984年10月30日生まれ。滋賀県大津市生まれ。京都府長岡京市在住。ひとり税理士。相続や会社・フリーランスのための経理やお金を残すサポートが得意。前職は営業マン⇒製造(フォークリフトマン&夜勤塗装)⇒フリーター⇒税理士補助といろんな職種を経験。ビッグ4(現:デロイトトーマツ税理士法人)にも在籍。いい意味で税理士っぽくない税理士。趣味はランニング、バイク、フルート、風景写真。詳細はこちら

◇換金しても生活や会社の事業継続に問題のない財産

・預貯金等

・金融商品(上場株式、公社債、受益証券等)

・生命保険金

・動産(宝石、骨とう品等) など

◇換金可能であるが残された家族の生活や会社の事業継続に必要な財産

・マイホームとその敷地

・生活必需品(棚、テレビ、車が必要な地方は車など)

・会社に賃貸している不動産 など

◇換金できない財産

自社株 など